この記事を見ているあなたは「無職でもお金を借りる方法はあるの?」と思っているのではないでしょうか。

結論からお伝えすると、収入のない無職の方でもお金を借りる方法はあります。

しかし無職といっても「ニート」「学生」「専業主婦」「失業者」など人によって状況は様々。

失業者は公的な制度の利用、属性がない方は保険を担保にするなど自分に合った方法を選ぶ必要があります。

この記事ではニート含め無職がお金を借りる方法を網羅的にご紹介しています。

自分に合った方法が見つけられるようになっていますので、ぜひご覧ください。

- 失業者・生活困窮者は低金利でお金を借りれる公的制度がおすすめ

- 専業主婦・内定者は属性を活かしてカードローンが利用できる

- 無職でも保険等の担保があれば借り入れが可能

- クレジットカードのキャッシング枠でATMからお金を引き出せる

- アルバイトやパートでも在籍があれば消費者金融でお金を借りられる

お金を借りる方法は大きく分けて4つ

お金を借りる方法は大きく分けて4つあります。

- 公的融資制度

- 銀行カードローン

- クレカのキャッシング

- 消費者金融カードローン

しかし、「専業主婦」「無職」など属性によって利用できるものは様々です。

| 収入減・失業で生活が苦しい人 | 公的融資制度 |

| 主婦・内定者 | 銀行カードローン・配偶者貸付 |

| クレジットカードを持っている人 | クレジットカードのキャッシング |

| 保険・定期預金などの担保がある人 | 保険・定期預金などを担保に借り入れ |

いつまでに必要か、金利はどこまで許容できるか、返すタイミングなどを考え、自分に合った方法を選ぶようにしましょう。

以下からは、金利の低い順でお金を借りる方法を紹介しています。

対象者が分かるよう記載をしているので、当てはまるところを確認してください。

まずは公的融資制度が利用できるかを確認

まずは公的な融資制度が利用できるかを確認しましょう。

「公的融資制度」とは、失業・減収などで生活困窮している方に対して融資を行い、安定した生活を送れるよう支援してくれる国が設けた制度です。

条件を満たすことで、銀行や消費者金融から借りるよりも金利を抑えられ、制度によっては無利子のものもあります。

金利の低さは非常に大きなメリットであるため、まずは利用条件を確認し、自分が当てはまるかについて、確認しておきましょう。

利用できる貸付金は大きく分けて以下の2つです。

| 生活福祉資金貸付制度 | 生活立て直しのための資金を借りれる制度 |

| 求職者支援金融資制度 | 職業訓練中に通う人が生活費確保のために借り入れできる制度 |

金利や、申し込み方法などを以下で解説していきます。

失業者・生活困窮者は生活福祉資金貸付制度が利用できる

生活福祉資金貸付制度は、低所得者が生活に困らないよう資金を用意するための制度です。

「生活福祉資金貸付制度」は、低所得者や高齢者、障害者の生活を経済的に支えるとともに、その在宅福祉および社会参加の促進を図ることを目的とした貸付制度です。

引用元:全国社会福祉協議会

生活福祉資金貸付制度の対象者は以下の通り。

- 資金を借りるのが難しい低所得者

- 障害者手帳・療育手帳等を交付されている障害者

- 65歳以上の高齢者世帯で、収入の基準を超えない世帯

具体的な収入の判断は住んでいる地域や世帯人数によって異なります。

宮城県の収入基準は以下の通り。

引用先:宮城県社会福祉協議会(生活福祉資金のご案内)

世帯人数 低所得世帯(月) 高齢者世帯(月) 1人 154,000円 192,000円 2人 234,000円 293,000円 3人 318,000円 398,000円 4人 381,000円 476,000円 5人 434,000円 542,000円

宮城県に住んでいる独身の方は、月収が15万4千円以下であれば制度を利用できます。

生活福祉資金貸付制度は自由に使えるわけではありません。その貸付目的から「総合支援金」「福祉資金」「教育支援金」「不動産担保型生活資金」に分かれ、使い道が定められています。

| 制度名 | 用途 |

|---|---|

| 総合支援金 | 公共料金の支払いなど生活の立て直しのための資金 |

| 福祉資金 | 介護サービスや障害者サービスを受ける際資金 |

| 教育支援金 | 高校や大学入学の際に必要な費用 |

| 不動産担保型生活資金 | 自宅などの不動産を担保にして生活費を借り入れる |

生活に困っている場合には「総合支援金」が該当します。

失業などで収入が減ったり、低収入が続く場合に、生活費の立て直しまでの期間(3か月)の生活費を借り入れできる制度です。

総合支援金の概要

| 金利 | 年1.5%(保証人ありは無利子) |

|---|---|

| 融資スピード | 1ヶ月程度 |

| 借入金額 | 2人以上の世帯:月20万円以内単身:月15万以内 |

| 申込先 | 各自治体の「社会福祉協議会」 |

| 申込条件 | 低所得者世帯、障害者世帯、高齢者世帯 |

申し込みは、お住まいの社会福祉協議会の窓口にて行います。

総合支援金のご利用の際には市区町村の社会福祉協議会にお問い合わせくださいとありますので、自治体の窓口に申し込みに行く前に、制度が利用できるかどうか電話で各自治体に確認しましょう。

都道府県社会福祉協議会 お問い合わせ先一覧よりどの自治体に相談すればればいいかを確認できます。

また融資が決定した場合には、指定した金融機関にお金が振り込まれます。

振り込みには金融機関の口座名義、口座番号、金融機関、支店名が分かるものが必要になりますので、預金通帳に記載されているページをコピーし持参するようにしましょう。

しかし、総合支援金は振込までが1か月程かかってしまうデメリットがあります。

できるだけ早くお金を借りたいという場合には緊急小口金を利用しましょう。

緊急小口金も低収入者が生活を立て直すための制度で、その利用により1週間ほどで審査から振込までが完了します。

緊急小口金の概要

| 金利 | 無利子 |

| 融資スピード | 最短5日 |

| 借入金額 | 10万円以内 |

| 申込先 | 各自治体の「社会福祉協議会」 |

| 申込条件 | 低所得者世帯、障害者世帯、高齢者世帯緊急かつ一時的に生計の維持が困難となった方 |

最大10万円と借り入れ額が少なめですが、申し込みをしてからお金を受け取るまでのスピードが速いのがメリットです。

対象者は低所得者で一時的に生活の維持が困難な方です。具体例を以下にあげます。

- 医療費、介護費の支払いにより生活が困難なとき

- 火災などの被災によって生活が困難なとき

- 年金、保険、保険給付金の開始までに生活費が必要なとき

- 解雇、休業で生活が困難なとき

- 税金、国民保険料の延滞で生活が困難な時

- 公共料金の延滞により生活が困難な時

またこれらに当てはまらなくても、葬儀や引っ越しで急遽資金が必要になるなど緊急性が高いとみなされる場合には、貸付制度が使える可能性があります。困った場合は一度相談をしてみるといいでしょう。

職業訓練中であれば求職者支援資金融資制度が利用可能

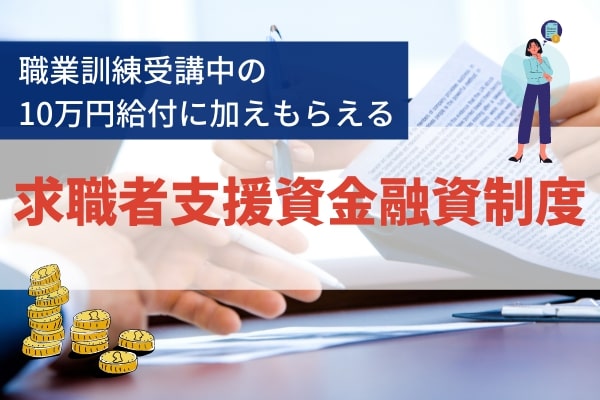

求職者支援金融資制度は、ハローワークの職業訓練に通う人が生活費を借りられる制度です。

職業訓練受講中には月10万円の給付がありますが、それだけでは生活を賄えない人が利用できます。

以下の要件をどちらも満たしている人が対象となります

- 職業訓練受講給付金の支給決定を受けた方

- ハローワークで、求職者支援資金融資要件確認書の交付を受けた方

ハローワークにて貸付希望理由を添えて申請を行った後、条件を満たしていると判断された場合に交付が決定します。

条件にもよりますが、3%の金利で月5~10万円を最大12か月間分の借り入れが可能です。一括での給付となるため、受け取れる金額は最大120万円。

しかし、審査から給付まで1週間から1か月ほど時間がかかるため、時間に余裕をもって申し込みを行う必要があります。

これから職業訓練を始めようと考えている方、さらに職業訓練給付金を受けとり、それでも足りない場合に求職者支援金融資制度を利用したい方は以下の順序で手続きを進めていく必要があります。

- ハローワークで職業相談

- 訓練の申し込み

- 面接・筆記試験を受験

- 合格後、職業訓練の受講

- 職業訓練給付金の申し込み手続き

- 給付開始後、求職者支援金融資制度の申し込み

お金を借りるまでには職業訓練の試験に合格、給付金の申請、融資制度の申請、と段階を経るため、場合によってはかなり時間がかかる可能性があります。

また、給付を受ける場合には支給要件を満たさなければいけません。以下に要件をあげますので、手続きを進める前に要件を満たしているかを確認しておきましょう。

- 本人の収入が月8万円以下

- 世帯全体の収入が月25万円以下

- 世帯全体の金融資産が300万円以下

- 現在住んでいるところ以外に土地・建物を所有していない

- すべての訓練実施日に出席している

- 世帯の中に給付金を受給して訓練をうけている人がいない

- 過去3年以内に、不正行為により特定の給付金の支給を受けたことがない

上記を満たしていれば、職業訓練を受けながら給付金を受給できます。

専業主婦は配偶者貸付でお金を借りられる

無職の専業主婦でも配偶者に収入があることで、「配偶者貸付」によりお金を借りられます。

以下に利用できる配偶者貸付の例を挙げるので、参考にしてください。

| カードローン | 金利 | 借入金額 |

|---|---|---|

| ベルーナノーティスのレディースローン | 年4.5〜18.0% | 1万円〜300万円 |

| セディナカードローン | 年18.0% | 1万円〜200万円 |

配偶者貸付を利用する際には注意点があります。それは以下の3点。

- 契約者が利用者本人である

- 配偶者の同意が必要

- 同棲カップルや事実婚など婚姻していない場合には利用できない

利用する際には本人と配偶者の本人確認書類、配偶者の同意書が必要です。

かならず、パートナーと話し合ってから同意を得た上で申し込みを行うようにしましょう。

銀行のカードローンなら配偶者にバレにくい

「配偶者にバレずにお金を借りたい」という方もいるでしょう。

そんな場合は銀行のカードローンを利用しましょう。銀行によっては収入のない専業主婦でも利用できる場合があります。

銀行のカードローンでは、配偶者の勤務先に確認の連絡が入ることや同意書を求められることはありません。

メガバンクでは専業主婦への貸し付けに対応しているところが少ないため、地方銀行やネット銀行で探すようにしましょう。

| カードローン | 金利 | 借入金額 |

|---|---|---|

| イオン銀行カードローン | 年3.8~13.8% | 10万円~50万円 |

| セブン銀カードローン | 年15.0% | 10・30・50万円 |

同意書の提出がいらずバレにくいとはいえ、気を付けておきたいポイントはいくつかあります。

ポイントの1つ目は、カードローンの郵送です。

カードローンを契約すると銀行からカードが送られてきます。

郵便物は本人以外は受け取れないようになっているため、配偶者に見られる可能性は低いのですが、万が一のためカードの受け取りには注意しましょう。

ポイントの2つ目は支払いの延滞を起こさないことです。

延滞してしまうと、カードローン会社から契約者に電話が来ます。

電話に出ない状態が続くと督促状が送られてくるので、見慣れない封筒で借り入れがばれてしまう可能性があります。ばれないためにも、返済の期日は守るようにしましょう。

内定者向けローンを利用する

就職先が決まっている方は内定者向けローンを利用しましょう。

内定が決まっていると将来の収入があるとみなされるため、「就職活動が終わってからアルバイトを始める時間がない」という場合にも利用できます。

内定者向けローンを提供しているのは銀行やろうきんです。

| 金融機関 | 金利 | 据置期間 |

|---|---|---|

| 武蔵野銀行 | 年6.0~8.0% | 最大就職3か月後まで |

| 東海ろうきん | 年4.7% | 初任給支給まで(最高6か月) |

| 静岡ろうきん | 年2.5~5.0% | ー |

| 長野ろうきん | 年2.0~3.0% | 初任給支給まで(最長6か月) |

| 新潟ろうきん | 年3.8~4.2% | 初任給支給まで(最長7か月) |

内定から働き始めるまでに時間がある方は「いつから返済しないといけないの?」と不安になるかもしれません。

しかし、どの金融機関でも据置(すえおき)期間を設けており、初任給が支給されるまで返済を待ってくれる場合がほとんどなので、安心です。

利用条件として以下の事項が求められることが多いので、利用する場合は確認しておきましょう。

- 内定者証明

- 満20歳以上満30歳未満の方

- 対象地域に住んでいる

内定者ローンの利用により、低金利で卒業旅行の費用や新生活費用が工面できます。

無職でも担保があれば審査なしで借り入れできる

無職でも審査なしに借り入れができる方法があります。それは、担保を活用すること。

通常であれば、収入を提示し返済能力ありと判断してもらうことで借りるのですが、こちらは、手持ちの不動産や加入している保険を収入の代わりに提示して、お金を借りる方法となっています。

担保として利用できるのは以下の3点です。

- 定期預金

- 保険

- 不動産

1つずつ解説していきます。

定期預金を担保に借り入れる

多くの銀行には「自動貸越」や「口座貸越」といった制度があります。

総合口座の当座貸越とは、総合口座定期預金を担保として自動融資を行う機能です。

引用元:みずほ銀行

定期預金を利用している場合に限りますが、普通預金の残高を超えて払い出しを行うと、超えて引き出した分が自動で借りられる仕組みとなっています。

利用できる銀行の例を以下に示します。

| 銀行 | 金利 | 申し込み方法 |

|---|---|---|

| ゆうちょ銀行 | 担保定額貯金/年0.25%担保定期貯金/年0.5% | 窓口にて手続き |

| みずほ銀行 | 年0.5% | 申し込み不要 |

| 三菱UFJ銀行 | 年0.5% | 窓口にて手続き |

| 住信SBI 銀行 | 変動金利年1.675%(2022/2現在) | 自分で設定 |

参考:

ゆうちょ銀行(貯金担保自動貸付け)

みずほ銀行(よくあるご質問)

三菱UFJ 銀行(自動借り入れについて)

三井住友銀行

住信SBI銀行(当座貸越)

口座貸越の利用には申し込みが必要な場合が多いのですが、中には申し込みなしで利用できるものもあります。

利用の際にはATMから借りたい分を引き出し、返す場合は預入操作を行うだけと手間がかからないのが便利で、金利が低く設定されているのも大きなメリットです。

普通預金残高を超えて払い出しを行うと、自動的に総合口座当座貸越のご利用となります。

この場合、通帳などの残高はマイナス表示になります。貸越のご返済は、普通預金に入金することで、自動的に行われます。

引用元:みずほ銀行

融資額は銀行にもよりますが、次のように決められています。

- 担保となる定期預金の90%

- 最大200万~300万まで

たとえば、定期預金残高が500万円ある場合は、普通預金口座から300万円の借り入れが、定期預金の残高が100万円であれば、普通預金口座から90万円の借り入れが可能です。

貸付期間はあるものの、返済回数や返済金額は決まっていないため、自分のペースで返済が可能です。

契約者貸付制度で保険会社からお金を借りる

「契約者貸付制度」は保険を利用してお金を借りる制度です。

加入している保険会社から、解約返還金の一定範囲内での借り入れが可能です。

保険を担保にしているため、審査がなく収入情報を伝えずとも借り入れが可能で、保険を継続したまま借り入れができるのも大きなメリットです。

対象者は解約返還金のある保険に入っている人

実際どのような保険に入っていれば契約者貸付制度を利用できるのでしょうか?

利用できる保険は以下の4通りです。

- 終身保険

- 学資保険

- 個人年金保険

- 養老保険

生命保険は大きく分けて「積立型」と「掛け捨て型」ですが、契約者貸付制度が利用できるのは、積立型保険の場合のみです。

掛け捨て型保険の場合は契約者貸付制度が利用できないため注意しましょう。

契約者貸付制度の金利は低い

契約者貸付制度は金利が低いのが特徴です。

| 保険会社 | 金利 |

|---|---|

| メットライフ生命 | 1.0~6.25% |

| 住友生命 | 1.55~5.75% |

| 東京海上日動 | 3.00~3.75% |

変動金利であるため、契約期間によって金利が変動しますが、それでも消費者金融や銀行カードローンと比べて低く設定されています。

契約者貸付制度はメリットが非常に多い制度ですが、気をつけておかなければならないこともあります。

それは、返済が間に合わないと保険が解約になるという点。

強制的に解約となるだけではなく、解約時の解約返還金が返済にあてられ、全く帰ってこないこともあります。

契約者貸付を利用してお金を借りる際は、しっかりと返済プランを立てた上で申し込むようにしましょう。

自宅を担保に高額借り入れを行う

自宅や土地を持っている人は、その不動産を担保にしてお金を借りられます。

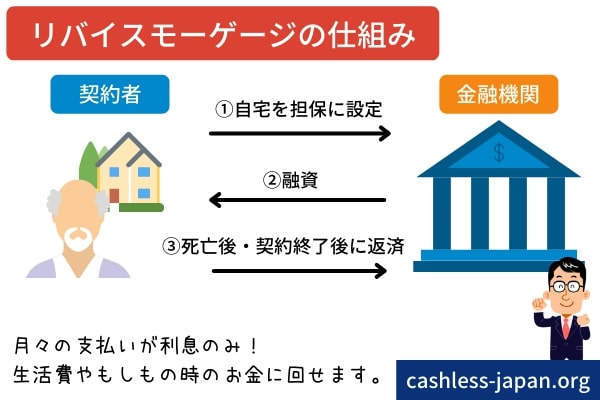

この「不動産を担保にしてお金を借りること」をリバースモーゲージといいます。

リバースモーゲージローンとは、持ち家を担保としたローンの1つです。持ち家という“資産”を保有する高齢者世帯が、持ち家を手放すことなく、その資産価値を活かしてお金を借りるための手段です。

引用元:みずほ銀行

リバースモーゲージを利用すると自宅の評価額の50~80%程度を上限として資金の借り入れができます。

つまり自宅の評価額が5000万円であれば2500~4000万円の借り入れができることになります。

高額資金を用意できるため、まとまった資金が欲しい方に向いているといえるでしょう。

以下にリバースモーゲージを利用できる金融機関をまとめたので、参考にしてください。

| 金融機関 | 借入可能額 | 相談方法 |

|---|---|---|

| 東京スター銀行「充実人生」 | 300万~1億円 | 店頭かインターネット |

| みずほ銀行「プライムエイジ」 | 1000万~2億円 | 店頭かインターネット |

| 横浜銀行「はまぎんリバースモーゲージローン」 | 1億円以内 | 店頭か電話 |

参考:

東京スター銀行公式サイト(リバースモーゲージ)

みずほ銀行(リバースモーゲージローン)

横浜銀行(はまぎんリバースモーゲージローン)

実際に利用する場合には、相談、申し込み、審査、契約の手順で手続きをします。

相談は店舗だけでなく、インターネットからもできるようになっているところがほとんどです。

死亡後の住宅売却資金でまとめて返済できる

高額の借り入れのため、「いつまでに返済をしたら良いの?」と不安になる人も多いでしょう。

リバースモーゲージは、契約期間中は利息のみを支払い、元金の返済は契約終了後か契約者が死亡したときに担保にした不動産を売却して一括で行います。

月々の支払いが利息のみで、決まった支出がないため、生活費に利用したりもしもの時のお金として置いておけるのもメリットです。

金利が上がる可能性がある

リバースモーゲージには変動金利が採用されている場合が多く、金利が経済の動向に左右されます。

気づいたら月々に払う利息が多くなっていたという可能性もあるため、金利の変動は時々チェックするようにしましょう。

手持ちのクレジットカードのキャッシング枠を利用する

クレジットカードのキャッシング機能を利用してお金を借りる方法もあります。

キャッシングとは、クレジットカードを使って現金を借入できるサービスです。

手持ちのカードにキャッシング枠が付帯していると、審査や手続きをすることなくコンビニのATMから現金が引き出せます。

コンビニであれば24時間営業の箇所も多く、必要になったらすぐお金を借りられるので便利です。

まずは、手持ちのクレジットカードにキャッシング機能がついていないか確認してみましょう。

キャッシング枠が設定されているかどうかは、カードの利用明細書や、カード会社の会員ページで簡単に確認できます。

キャッシングの利用契約をしていれば、利用明細書や会員ページの「ご利用可能額」欄に利用可能額とその内訳が記載されています。

ただし、これから新たにキャッシング枠をつける場合は審査があります。

収入がない無職の状態で申し込むと返済能力ないと判断され、落とされる場合があることは覚えておきましょう。

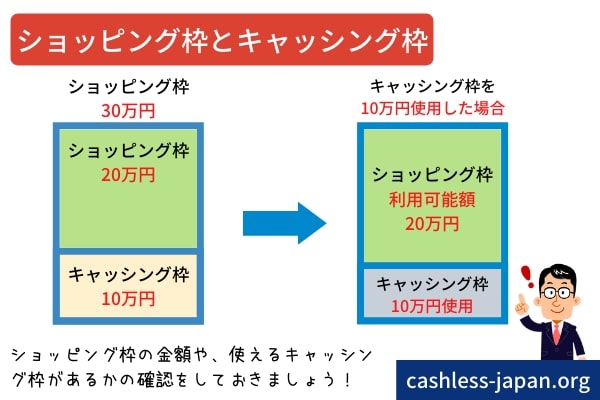

キャッシングを利用する際はその分ショッピング枠が減る

クレジットカードにはショッピング枠とキャッシング枠があります。

私たちが普段買い物に使っているのはショッピング枠、上記でお話ししたようにお金を借りる際に使うのがキャッシング枠ですが、どちらも上限が決まっています。

| ショッピング枠 | 買い物に利用できる上限 |

| キャッシング枠 | 借り入れに利用できる上限 |

また、それぞれに上限があるだけでなく、ショッピングとキャッシングを合わせた上限額も決まっています。

たとえばショッピング枠が30万円、キャッシング枠が10万円とする場合、10万円のキャッシング枠を利用するとショッピング枠の残りは20万円となります。

シッピング枠を先に30万円利用しているとキャッシングは全く使えなくなってしまうため、この仕組みは押さえておきましょう。

普段からクレジットカードを利用している場合は、ショッピング枠が足りているか、使えるキャッシング枠があるかの確認をするようにしましょう。

消費者金融での借り入れを視野に入れる

消費者金融は気軽に借りられるイメージがありますが、「安定収入」が審査基準であるため、収入のない無職の方は利用できません。

しかし、退職前の有休消化期間中であればカードローンを利用できます。

また、カードローンの利用のためにアルバイトやパートを始めるのも1つの手です。

有休消化中はカードローンを利用できる

会社に1日でも在籍があればカードローンが利用できます。

ここでいう在籍というのは「働いている状態のこと」です。

そのため、有休消化期間中であっても退職していなけば、消費者金融のカードローンが利用可能です。

借り入れが必要であれば、退職前に早めに審査を受けて準備をしておきましょう。

一方で休職中は注意が必要です。

消費者金融の審査では安定した収入が求められます。休職中は「収入がない状態」であること、また在籍の確認がとれない可能性があることを考えると、審査に落ちてしまうかもしれません。

アルバイトやパートでも借り入れができる

アルバイトやパートでも従業員の登録が完了したら、審査の申し込みが可能です。

「無職だけどどうにかして資金を工面したい」という場合はアルバイトや派遣社員として働くことも視野に入れましょう。

ただし、「日雇い」のように1日だけ働いて借り入れをしようというのは難しいかもしれません。

プロミスの貸付条件を見てみましょう。

お申込みいただける方の条件は、満20~69歳のご本人に安定した収入のある方です。

主婦や学生でもパート・アルバイトなど安定した収入のある方はお申込みいただけます。

引用元:プロミス

「安定収入」が条件のため、日雇いではこの条件に当てはまらないとみなされてしまう可能性があります。

日雇いのアルバイトで申し込むのであれば、月に何回か働くなど継続して勤務し、明細を提示して収入がしっかり確保できていることを示しましょう。

日雇いでも一定の収入があり、それが継続しているとなれば計画的な返済が見込めると判断され、審査が通るかもしれません。

低収入で不安を感じるならアイフル

アイフルのローンなら、収入の少ないアルバイトやパートでも借り入れできる可能性があります。

アイフルはメガバンクグループに属しておらず、独自の審査基準を設けているからです。

審査はネットから24時間申し込み可能で、最短25分と素早く審査ができます。

借り入れる際も近くのセブン銀行ATM やローソン銀行ATM で引き出せるため、お金が必要になったら、すぐに用意でき便利です。

| 審査スピード | 最短25分 |

| 金利 | 3~18% |

| 限度額 | 1~800万円 |

| 無利息機関 | 最大30日間 |

| 審査に必要なもの | 本人確認書類、収入証明書 |

参考:アイフル公式サイト

SMBCモビットなら電話連絡なしで借りれる

SMBCモビットは電話での本人確認がない唯一の消費者金融です。

これは公式サイトにも記載されています。

お申し込みからご利用までネットだけで完結!ご本人確認などの電話連絡なし!

引用元:SMBCモビット

WEBからの申し込みであれば電話連絡がないだけでなく、郵送物もなくWEB上で申し込みが完結します。

「これから仕事を始めるので職場の人に知られたくない」「家族にばれたくない」こんな方はSMBCモビットの利用が向いているといえるでしょう。

| 審査スピード | 最短60分 |

| 金利 | 3.0 ~18 % |

| 限度額 | 1~800万 |

| 無利息期間 | ー |

| 審査に必要なもの | 本人確認書類、収入証明書 |

お金を借りる際の注意点

ここではお金を借りる際に注意しておきたいことを説明します。

「どこでもいいから」と焦り、手段を選ばず借りたり、金利を軽視したりするのは非常に危険です。

お金を借りる際は以下の3点に注意しましょう。

- 違法業者は利用しない

- 金利に注意する

- 嘘の申告はしない

違法業者は利用しない

消費者金融は大手のアコムやアイフルだけでなく、無名の中小企業も存在しますが、中には違法業者が紛れている場合があるため、注意が必要です。

違法業者は「無職でも融資可能」「審査なしでもOK」など好条件を提示し、高い金利をつけて貸付を行います。

一度でもお金を借りてしまうと、厳しい取り立てや脅迫などを受け大変な思いをする可能性があります。

違法業者からお金を借りてしまわないよう、違法業者の特徴を以下にまとめたので、参考にしてください。

- 金利が異常に高く、月単位や週単位で発生する

- 登録貸金業者情報検索サービスに登録がない

- 「無職でも融資可能」「誰でも審査なしで借りれる」と謳っている

消費者金融やクレジットカード会社など「お金を貸す」ことを生業とする会社はすべて「賃金業法」を守って営業をしています。

金融庁が定める賃金業法では、このように決まっています。

- 貸出金額は年収の3分の1まで

- 金利は年20%未満

提示された貸出金額や金利が上記の上限を超えているような場合は、違法業者と判断して良いでしょう。

また正式な業者であれば、登録貸金業者情報検索サービスに登録があります。

無名の業者からお金を借りる際には、金利が異常に高くないか、登録情報があるかを確認し、正規の業者かを判断してからにしましょう。

金利に注意する

お金を借りる際に注意しておきたいのは「金利」の高さです。

金利は「お金を借りる際の手数料」ですが、金利が高ければ高いほど、また、返済期間が長くなるほど返済総額が大きくなってしまいます。

例えば50万円を金利15%で借り入れ、12回に分けて1年で返済するとします。

この場合手数料として払う金額は41,544円です。

残高に利率がかかるため、このようになります。

- 同じ期間で50万円を借りても、金利が18%であれば手数料は50,074円

- 同じ金利で50万円を借りても、返済期間が2年になれば手数料は81,828円

金利が高ければ高いほど、また支払いまでの期間が長くなるほど手数料が膨らみます。

金融融機関にもよりますが、金利は以下の順で高くなっていきます。

| 公的融資 | 年0~6%程度 |

| 銀行カードローン | 年2~14%程度 |

| クレジットカードのキャッシング | 年15~18%程度 |

| 消費者金融カードローン | 年3.0〜18.0%程度 |

緊急性の高い場合には審査スピードを重視してしまいがちですが、返済計画を把握し、返済できる計画なのか、自分にとって高すぎる金利ではないかを確認しておくのも重要です。

シュミレーションで計算をしてみて、返せるかどうか判断をしてからお金を借りるようにしましょう。

嘘の申告はしない

無職であることをごまかして、嘘の情報で審査に申し込むのは絶対にやめましょう。

金融機関は勤め先に電話を行い在籍の確認をしているため、嘘をついていることはすぐにばれてしまいます。

虚偽の申告が発覚した場合には、融資を断られてしまうだけでなく借入残高の一括返済を求められたり、今後一切取引ができなくなるなどの厳しい措置が設けられています。